飲食店など開業して、税理士を探している方や、あるいは今の税理士の費用に疑問を持っている方は、税理士の適切な費用はどれくらいなのか気になると思います。

「確定申告だけをやってくれれば良い!」という方は、ある程度費用だけで税理士を決めても良いと思います。記帳をご自身で行えば、税理士費用は5万円前後で確定申告を行ってくれます。

ただし、事業計画・予算管理などを税理士に普段からアドバイスがもらいたい場合は、毎月顧問料を数万円支払う必要があります。なぜなら税理士もしっかり費用をもらわないと、時間を割くことができないからです。

また、税理士を選ぶ前に押さえておくべきポイントがあります。本日は税理士の筆者が、税理士の費用について具体的な解説をするとともに、税理士選びの注意点などを具体的に解説してまいります。

税理士の費用相場「最安値は5万円前後から!」

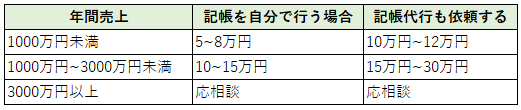

まずは税理士の費用相場です。下記の図をご覧ください。

※1回あたりの費用相場

この表は相場であり、実際には税理士の費用には決まったルールというものが存在しません。費用(報酬)は税理士の感覚で決められていることが多いです。その感覚とは、クライアントの売上や業界、あるいは税理士との付き合いなどから、総合的に判断して料金が決められます。

私の経験だと税理士の最安値は「確定申告」を5万円前後※から引き受けるケースが多いです。

※記帳はご自身で行うことになります

昔は、税理士会で相場(報酬)が明確に決められていました。しかし、インターネットが出現し多くの税理士事務所が費用を公開するようになった影響で、税理士会の標準報酬というものが無くなりました。昔は税理士の報酬を公開すること自体、一般的ではありませんでした。

税理士の費用支払い方は3つに分かれる

まず、税理士の費用の支払い方は下記の3つに分かれます。

◆税理士を雇うときの3つの費用体系

(1)確定申告の時に1回だけ料金を支払う

(2)毎月の記帳分の支払い と 年に1回の確定申告作業の支払い

(3)毎月、顧問料として料金を支払う

(1)ですが、こちらは小規模事業者や個人事業主がほとんどです。つまり確定申告の時期に料金をいただく形になります。記帳代行をご自身でやれば料金は少し安くなりますが、2~3万円しか変わりませんので、記帳代行と確定申告の両方を依頼する方が良いでしょう。

(2)は、ある程度の規模感でビジネスを行っており、毎月領収書等を税理士に渡して毎月記帳を依頼し、確定申告時には別途申告作業の代金を支払う方式です。年に一度だけ依頼するのが不安な方が、定期的に税理士と連絡をとって仕事を依頼したい方に向いています。

(3)は、企業の税理士顧問を依頼するケースです。つまり企業には経理部門があり、記帳も確定申告も自社で行いますが「何かあった時」や「相談に乗って欲しい」時のために企業は専属の税理士を雇います。このケースは、税理士に相談することなく、何事もなくても、毎月税理士の費用が発生します。

税理士を探す時に気をつけるべき5つの注意点

これから税理士を探す方は、費用以外に下記の5つの注意点をよく読んでから、税理士を探すようにしましょう。

注意点①連絡が遅い人やレスポンスがない人

メールを送っても返事が来なかったり、電話をしても出ない税理士には要注意です。税理士事務所が従業員5名以上の体制の整った事務所の場合は、誰かしら連絡がつくので問題ありませんが、1人で運営している税理士事務所の場合は、税理士がだらしない人であれば、連絡がつかないケースもあります。

注意点②大きい税理士事務所にもデメリットがある

大きい税理士事務所であれば、連絡がつかないといったことはありません。

しかし、人数が多い分、税理士の資格を持った人もいれば、税理士を目指して勉強中の人もいるなど、担当によって知識の偏りがあります。また、会社組織であるため、決められたサービスがあるため、その枠内の仕事になり、決められたことは正確に仕事してくれますが、その枠を超えた相談となると難しい傾向があります。

注意点③タダ働きを絶対にしない税理士

この点は、税理士が悪いという話ではなく税理士のポリシーの話です。話のわかる税理士なら、ちょっとした頼みごとや相談であれば、月々の支払い(報酬)だけで、相談など聞いてくれますが、下記のように

税理士「その相談は別途5,000円いただきますが、よろしいですか?」

と都度請求してくるタイプの税理士がいます。このようなタイプの方は、頼んだ仕事はきっちりしてくれますが、依頼範囲外は、面倒は見てくれない方が多いです。もし、節税の相談や、会社の事業で都度相談したい場合は、このようなタイプの税理士さんは向いていません。

注意点④商売っ気が強い税理士は面倒!

税理士の中には「保険はどうですか?節税にもなるので、おススメの保険があります!」「知り合いの不動産会社が・・・」といった具合にやたら、保険や不動産を勧めてくる方がいます。仲介することで、仲介手数料をもらうのが目的な事がほとんどです。

稀なケースですが、こういった税理士にあたった場合は、はっきり保険などを断った方が無難です。保険を使って節税することも可能ですが、保険に入らなければ手元に資金が残ります。この辺は価値観の問題になるので、自分の生活や事業のことを踏まえて検討すべきで、税理士が勧めてきたからといって、気軽に入るべきではないからです。

注意点⑤世代間のギャップが大きい税理士

知り合いに紹介された税理士や、昔から付き合っている税理士が、あまりに高齢の場合に良くある事が

「電話してもでない。。」

「世間話が長い。。」

「最近の税法のことわかっているのかな。。。」

高齢の方にもちゃんとしている方はいます。ただ、現実として、筆者にもよく相談のあるケースとして「うちの税理士、ちょっとおじいちゃんで、何かあってからでは遅いから、税理代行してくれませんか?」という相談です。

実は税理士業界は高齢化の波が押し寄せており、高齢者の税理士が多く代替わりできる税理士は良いのですが、そうではないところは、いずれは廃業になってしまいます。自分の税理士に何かあれば、送付済みの領収書や、書類の回収をしないと、何かあってからでは他の税理士に仕事を引き継ぎにくいことがあります。

また、税理士に限りませんが、高齢者の中には「自分の価値観」を押し付けてくる方が多いこともあり、話を聞いてくれない場合があります。そういった場合も、税理士の見直しをしっかり考えましょう。

仕事を頼むべき税理士の4つのポイント

ポイント①報連相(ホウレンソウ)がちゃんとしていること

税理士に限った話ではありませんが、ビジネスマンとしての基本(報連相)がしっかりできていることが基本です。税理士の中には下記の方が多く見受けられます。

・一人の税理士さんのクライアントが数百社あって、連絡があまり来ない

・税理士さんが高齢のためなのか、連絡の返事がこない

・大きいクライアントの注力しているため、あまり連絡がこない

やはり、このようなことを避けるには「知り合いの紹介」による税理士が実績があるため手堅いと言えます。

ポイント②自分と同じくらいの年齢の税理士がベスト!

税理士の年齢が自分より上だったりすると、価値観が大きく違う場合があり、また年上だと自分の価値観を押し付けてくる場合があります。そういうことを考えると、税理士が自分と近い年齢だと、わかってくれることも多く、例えばIT事業者のスタートアップなら、やはり50代の方より、20代~30代の税理士の方が事業への理解が早いです。

若い税理士が税理士業界では少ないのですが、IT事業者やスタートアップ事業に向いている税理士は若い人だと言えます。

ポイント③最新の税法について情報収集している!税理士であること

税理士の中には、勉強や最新の税理士情報の収集を怠っているかたがいます。そうなると何が起きるかと言うと、税法が変わり優遇措置に気がつかずに「税金の計算が間違っている!」ということもあるのです。そうなると事業規模が大きければ大きな損失につながることもあります。

税理士との契約では、正式な契約書を設けず「口約束」であることが多いため、こういったことが起きても、損失の補填を求めることができないケースが見受けられます。

勉強している税理士かどうかは、契約の際にしっかり会って、話して聞いてみましょう。

ポイント④業界特化型の税理士がおススメ!

税理士の中には「飲食店専門の税理士」や「建設業界専門の税理士」がおります。その業界について沢山の経験をしていると、過去の知見があるため例えば税務調査の際など

税理士「税務署が何を考えているのか?」

ということが過去の経験からわかるので、非常に頼りがいがあります。具体的は、飲食店には「家事消費」があります。家事消費とは、カンタンに言うと飲食店事業者の「まかないの食材」のことです。この家事消費の割合というのは税法で明確に定められているものではありません。

しかし、経験のある税理士だと、

業務特化型税理士「税務署に指摘を受けないために、家事消費をどれくらいの割合にすれば良いのか?」

ということが経験から理解することができるのです。※ちなみにこのまかない料理は経費扱いにすることはできないので、気をつけてましょう。

費用だけ税理士を決めるのではなく、税理士に何を求めるのか?事前に考えよう!

もしあなたが「記帳をお願いして、確定申告をしっかりやってくれれば良い」という考えでしたら、ある程度費用だけで税理士を選ぶことは間違えではありません。個人事業主の方は、なるべく税務にかかる費用を抑えるために、記帳は自分で行い、確定申告だけを税理士に5万円程度で依頼する方もいます。

ただ、こういった「確定申告だけ5万円で!」という契約の場合に「節税対策を聞きたい!」「マメに連絡を税理士からもらいたい!」というのは、無理があります。

もし、事業計画を相談したい場合や、予算管理・原価計算などを適切に行いたい場合は、毎月顧問料を支払うなどの契約形態が適切でしょう。

まずは、税理士に何を求めるのか?しっかり検討しましょう。